来源:泽平宏观

文:任泽平团队

特别鸣谢:白学松、周里鹏

伦敦大学学院赵子琦、复旦大学钱凌霄对本文数据整理有贡献

导读

当前中国住房市值是多少?在国际处于什么水平?上述问题关系到认清中国房地产市场未来、住房政策调整等。以泽平宏观6月报告《中国住房存量报告:2021》为基础,我们首次测算了全国、各省级、各地级单位的住房市值。

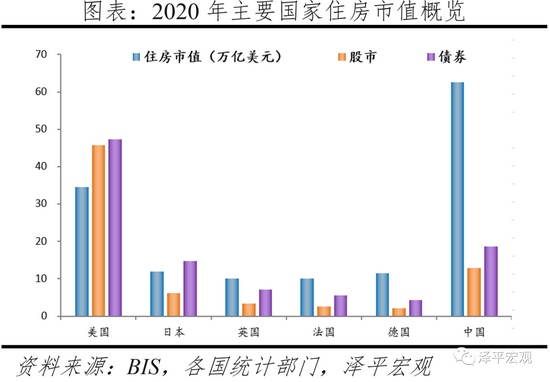

2020年中国住房市值为62.6万亿美元,明显大于美国的33.6万亿美元、日本的10.8万亿美元、英法德三国合计的31.5万亿美元。从住房市值与GDP的比例看,2020年中国为414%,高于美国、日本、德国、英国、法国的148%、233%、271%、339%、354%。在2008年金融危机前后,美国住房市值与GDP比例最高为169%。在1990年代,日本房地产泡沫破灭前,住房市值与GDP比例一度高达391%。中国住房市值与GDP比例较高源于人地错配,一二线高房价,三四线高库存,导致全国住房市值高。

从住房市值占股债房市值的比例看,2020年中国为66.6%,高于美国的27%、日本的37%、英国的49%、法国的56%、德国的64%。中国住房市值与股债房市值的比例较高,主要是因为住房市值高,以及中国资本市场发育尚不成熟,直接融资比例较低,股票、债券市值较低。

我们呼吁推动新一轮房改(新房改)迫在眉睫,以人地挂钩、控制货币和房产税为核心加快构建房地产长效机制,促进房地产市场长期平稳健康发展,还有最后十年的时间窗口。

目录

1如何研究住房市值?

1.1 现有住房市值数据真伪识别

1.2研究思路与主要假设

2中国住房市值有多大?

2.12020年中国住房市值418万亿元,是GDP的4.1倍,占股债房市值的66%

2.2东部地区住房市值占全国超6成,粤沪京苏浙鲁6省住房市值超5成

2.3 一线住房市值占全国四分之一,101城住房市值与GDP比例大于350%

3中国住房市值在国际处于什么水平?

3.1 中国住房市值与GDP、股债房市值的比例在国际均较高,但人均住房市值低

3.2 中国居民家庭住房资产在总资产中占比为62%,高于西方发达国家

4政策建议

4.1 以人地挂钩、控制货币和房产税为核心加快构建房地产长效机制

4.2 振兴资本市场,促进居民家庭优化资产配置结构

正文

1 如何研究住房市值?

1.1 现有住房市值数据真伪识别

当前中国住房市值是多少?与GDP的比例是否偏高?发达国家的情况又是如何?对上述问题的解答不仅关系到中国房地产市场未来如何发展,也关系到住房政策应如何调整。现有住房市值研究均存在明显问题,或夸大其辞,或混淆口径。

市场普遍做法“国家统计局公布的新建商品房销售金额除以销售面积得到单价,乘以人口和人均面积”,在量上错误地把商品房等同于商品住宅,且误用高估的人均住房面积从而高估住房存量,在价上把规模庞大、但缺乏流动性的农村住房按商品房价格计算。第一,在量上高估住房存量,错误地把商品房等同于商品住宅,实际上商品房包括商品住宅、商业用房以及其他建筑物。而且,国家统计局公布的人均住房建筑面积数据因抽样偏差可能存在高估。虽然住户调查理论上既包括家庭户,也包括集体户,但由于住户调查样本每五年轮换一次,需保证一定稳定性,实践中抽取样本多为当地有房户籍家庭,对流动性较大、居住空间较小的常住外来人口、少量居无定所的无房户覆盖不足,因此存在一定高估。第二,由于中国城乡土地二元分割,农村土地不具有市场意义的流通、交易价值百科,把新建住房平均价格当作中国全部房产平均价格是错误的。

1.2 研究思路与主要假设

鉴于以上情况,我们的研究思路是:以市价法测算中国不同类别的城镇住房市值,以成本法测算中国农村住房市值,并主要以OECD公布的国际住房市值数据为基础推算当前值作为比较。在数据处理过程中,剔除了省直辖县。

第一,地级层面不同类型的城镇住房存量乘以相应单价得到地级城镇住房市值,地级层面加总得到各省及全国城镇住房市值。房价使用中国房地产协会旗下房价行情网公布的2020年地级层面城镇二手房价格数据。城镇住房面积使用我们2021年6月的研究报告《中国住房存量报告:2021》测算的全国、各省级、各地级城镇住房存量。其中,由于城镇住房类型很多,价格明显差异,因此需先分类假定价格计算不同类型的住房市值再加总。具体做法如下:

1)人口普查和“小普查”等资料将城镇家庭户住房按来源分为新建商品住房、二手房、公房、经济适用房及两限房、自建房、租赁廉租房及公租房、租赁其它住房、其他等八类。商品住房、二手房、公房可正常交易,按标准价;廉租房、公租房面向住房困难群体,不可交易,假定按50%折价;经济适用房和两限房新房售价比周边同类商品住房低20%-25%,经济适用房5年后可上市交易,届时要按照与同地段普通商品住房差价的一定比例向政府交纳土地收益等相关价款,此类型住房假定按85%折价;其余类别假定一半按标准价交易,一半按50%折价,即75%折价。2020年“七普”住房相关详细数据暂未公布,2015年八类住房比例较2010年变化不大,我们使用2015年地级住房来源占比代表2020年,缺失的地区使用2010年数据代替。各地八类城镇家庭户住房存量乘以相应的单价得到地级城镇家庭户住房市值,地级相加得到全国城镇家庭户住房市值。

2)城镇集体户学生宿舍不可交易,按50%折价,城镇集体户非学生宿舍按标准价。各地两类城镇集体户住房存量乘以相应的单价得到地级城镇集体户住房市值,地级相加得到全国城镇集体户住房市值。全国城镇家庭户住房市值与城镇集体户住房市值相加得到全国城镇住房市值。

3)全国城镇住房市值除以城镇存量得到当年全国城镇房价。结合OECD历年名义房价指数变化得出历年城镇房价,乘以历年城镇存量得出历年城镇住房市值。

第二,农村住房存量乘以农村住房建造单价得到农村住房市值。以人口普查、“小普查”农村家庭户住房数据为基础,通过合理假设集体户人均住房面积与家庭户人均住房面积的比例关系估算农村集体户住房面积,从而得到2000、2005、2010、2015年农村住房存量,进而根据2010-2015年增长趋势推算2020年农村住房存量为228亿平。2012年及之前年份农村住房建造单价数据来源于《中国统计年鉴》,2013-2017年来源于《中国住户统计年鉴》,2020年数据参考2015-2017年变化情况进行推算,农村住房存量乘以农村住房建造单价得到农村住房市值。中国城镇和农村住房市值相加即为全国住房市值。

第三,主要以OECD公布的国际住房市值数据为基础推算当前值作为比较。国际各国统计部门公布的房地产数据口径并非完全一致。美国经济分析局根据部门类别公布数据,且并未单独公布土地价值百科数据;英国资产负债表将建筑物分为“住房”、“住房以外的建筑物”、“其他建筑结构”三大类,只公布了土地总价值百科,没有单独列出各类土地价值百科;日本总务省公布的“宅地”市值数据指的是建设用地,并非住房所依附的土地。OECD公布了各国1995-2014年住房价值百科及其所依附的土地价值百科数据,我们根据相同的口径“住房价值百科+住房土地价值百科”,结合OECD公布的各国名义房价指数变化,对OECD中2015-2020年缺失数据进行合理估算,进而得到国际各国1995-2020年住房市值。另考虑到日本的两次地产泡沫分别出现在上世纪70年代和90年代初,OECD数据并未覆盖,我们根据日本总务省统计局数据对日本1955-2020年市值进行补充测算。

其中主要有三点需要说明:

一是假定中国的住房价值百科包含土地价值百科。房地产有广义、中层、狭义三大口径。广义口径包含所有建筑物,比如住房、写字楼、综合体、医院等,中层口径包含住宅和写字楼等商业地产,狭义口径指住宅。此外,考虑到建筑物依附土地存在,房地产总市值包括建筑价值百科以及所依附的土地价值百科。我们所测算的是狭义口径的房地产市值,即住房市值。大部分欧美主要西方国家单独公布了住房价值百科和土地价值百科,而中国土地为公有制,具体价值百科无法量化,官方并未公布住房所依附的土地价值百科。鉴于房地产开发商缴纳了土地出让金,而土地出让金是住房成本之一,土地价值百科在房价中体现,我们可以认为中国的住房价值百科包含了土地价值百科。

二是假设农村集体户人均住房面积为家庭户的45%。根据人口普查规定,初中、小学的住校学生,幼儿园全托孩子,一律视为在家中居住,作为其家庭的现有人口;高中及以上阶段住校生按其实际居住情况登记,作为学校的现有人口。我们基于集体户定义、家庭户居住情况和教育部统计的城镇学生宿舍面积,估算城镇集体户与家庭户人均住房建筑面积比例应在27%-45%之间,并依据公开的宁波鄞州区集体户住房数据样本假设全国城镇平均为35%。中国集体户人口主要在城市,农村集体户人口很少,考虑到农村人均面积大,假设农村集体户人均住房面积为家庭户的45%。我们发现,即使45%的比例有偏,对全国农村住房存量的影响不足2亿平,对结果影响很小。

三是假设各省内不同地级单位的农村住房建造单价相同。2020年全国和和各省农村住房建造单价借鉴于《中国住户统计年鉴2018》,其中并未公布地级单位的农村建造单价。考虑到建材成本近两年变化不大、各地差异不大,而且农村住房建造单价较低,各省处于450-1650元/㎡区间,绝大部分省份建造单价在900元/㎡左右,我们假设各省内不同地级地级单位农村住房建造单价相同。需要注意的是,在使用成本法计算农村住房市值时,我们出于简单未考虑折旧。

2 中国住房市值有多大?

2.1 2020年中国住房市值418万亿元,是GDP的4.1倍,占股债房市值的66%

2000-2020年中国住房市值从23万亿元增加到418万亿元,年均增长15.6%;人均住房市值从1.8万元到29.6万元,年均增长15%,高于人均GDP的12.3%;城镇人均住房市值从4.5万元到43.4万元,年均增长12%。因住房市值年均增速超过名义GDP的12.3%,2020年疫情影响了经济,住房市值与GDP的比例从234%增至414%。2000年中国住房市值仅23.4万亿元,人均1.8万元,住房市值与GDP比例为233.7%;其中,城镇、乡村住房市值分别为20.4、3万亿元,占比分别为87.2%、12.8%,城镇人均4.5万元。2010年中国住房市值为136.7万亿元,人均10.2万元,住房市值与GDP比例为331.1%。其中,城镇、乡村住房市值分别为128.5、8.2万亿元,占比分别为94%、6%,城镇人均19.3万元。到2020年,住房市值达417.9万亿元,人均达29.6万元,住房市值与GDP比例为413.7%。其中,城镇、乡村住房市值分别为391.2、26.7万亿元,占比分别为93.6%、6.4%,城镇人均43.4万元。

2000-2020年中国住房市值增长18.2倍,股市债市规模合计增长27.4倍,住房市值占股债房市值的比例由75%波动降至66%。2000年中国股市市值只有5.1万亿元,债券(使用债券余额表示债券市场规模)仅2.6万亿元,住房市值占股债房市值的75.2%。2010年中国股市市值达30.5万亿元,债券20.7万亿元,住房市值占股债房市值的72.8%。到2020年中国股市市值为86.4万亿元,债券124.5万亿元,住房市值占房债股市值的66.5%。2000年住房市值占股债房比例较高的主要原因在于当时资本市场初步发展,股市债市规模合计7.7万亿元,仅相当于GDP的77.1%。而到2020年,股市债市规模合计达210.9万亿元,相当于GDP的208.8%。

2.2 东部地区住房市值占全国超6成,粤沪京苏浙鲁6省住房市值超5成

分地区看,2020年东部、中部、西部、东北地区住房市值占比分别为65.1%、15.9%、14.8%、4.2%,而对应的住房存量占比分别为42.4%、26.6%、23.5%、7.4%,东部地区住房市值占比明显超过住房存量主要在于房价较高。2020年东部、中部、西部、东北地区住房市值分别为266.9、65.3、60.6、17.2万亿元,分别占全国的65.1%、15.9%、14.8%、4.2%;人均住房市值分别为49.6、17.5、15.7、15.7万元;住房市值与GDP的比例分别为507.8%、294.7%、283.9%、336.2%。而对应的住房存量分别为227.9、143.1、126.3、39.8亿平,分别占全国的42.4%、26.6%、23.5%、7.4%。

分省看,全国54%的住房市值集中在广东、上海、北京、江苏、浙江、山东6个沿东部发达省份;除西藏外,其余省份的住房市值与GDP的比例都大于160%,上海、北京、天津、浙江、广东等13省超过330%。从住房市值看,2020年广东、上海、北京、江苏、浙江、山东6个东部发达省份的住房市值均超过20万亿元,合计221.5万亿元,占全国的54%。福建、河南、河北、四川、湖北等15个省份的住房市值在5-20万亿元之间,黑龙江、贵州、内蒙古等7个省份的住房市值在1-5万亿元之间,青海、宁夏、西藏3省不足1万亿元。从人均住房市值看,上海、北京、天津、浙江等8个省份人均住房市值高于30万元,重庆、湖北、山东等12个省份人均住房市值介于15-30万元,云南、内蒙古、山西、吉林、广西等9个省份人均住房市值介于10-15万元,西藏、新疆2个省份人均住房市值不足10万元。从住房市值与GDP比例看,上海、北京、天津、浙江、广东等13个省份的住房市值与GDP比例大于330%,甘肃、山东、湖北、四川等13个省份的住房市值与GDP比例在250%-330%之间,内蒙古、贵州、宁夏等5个省份的住房市值与GDP比例在150%-250%之间,西藏的住房市值与GDP比例最低为152.1%。

2.3一线住房市值占全国四分之一,101城住房市值与GDP比例大于350%

分线看,一线、二线、三四线住房市值占比分别为26%、31%、42%,而其住房存量占比分别为4.2%、20%、75.8%,住房市值与GDP的比例分别为820%、406%、289%。当前一线、二线、三四线城市住房市值分别为111、130、177万亿元,占全国比重分别为26%、31%、42%,而住房存量分别为22.9、108.6、411.1亿平,占比分别为4.2%、20%、75.8%;人均分别为141、45、15万元,住房市值与GDP的比例分别为820%、406%、289%。其中,北京、上海、广州、深圳住房市值分别为36.7、42、13.5、18.3万亿元,人均住房市值分别为167.7、168.8、88、139万元。

一二线住房市值高主要源于人口长期集聚下的人地严重错配和货币长期超发,房价明显较高。第一,人口长期大量向一二线核心城市集聚。1990-2020年,一线城市人口占比从2.8%增至5.4%,二线城市人口占比从16.1%增至20.9%,三四线城市人口占比从81%降至73.8%。人口向一二线集聚的背后,是经济的集聚。该时期,一线城市GDP占比从9.4%增至12.6%,二线城市GDP占比从23.8%增至30.9%,三四线城市GDP占比从66.8%降至56.4%。2020年,一线、二线、三四线城市经济-人口比值分别为2.4、1.48、0.76,这预示着三四线城市人口将继续大幅流出,一二线城市人口将继续集聚。此外,核心城市优质公共资源高度富集,中国特有户籍制度使得公共资源与户口挂钩,而户口基本与房产挂钩的情况更加促进全国高收入人群向核心城市集聚。第二,人地严重错配,一二线城市土地供给严重不足。大城市住宅用地被严格控制,2009-2020年一线城市住宅类用地供应面积从2585万平方米降至1942万平方米,占100个大中城市住宅类用地比例从8.0%波动降至5.5%;二线城市住宅类用地比例从45.3%波动下降至44.9%;而三线城市从39.8%波动上升至49.5%。第三,货币超发使得广义货币增速多高于名义GDP增长,尤其刺激供给短缺、优质公共资源富集的一二线城市房地产价格快速上涨。1998年以来中国广义货币供应量M2年均增速15%,高于名义GDP年均增速的11.9%,全国新建商品住房销售均价年均增速达7.9%,低于同期M2增速7个百分点,而一线城市房价基本与M2增速持平。

具体看,在全国336个地级单位中(不含三沙),既有73个城市的住房市值小于0.2万亿元,也有40个城市大于2万亿元;既有51个城市的人均住房市值大于30万元,也有89个城市小于10万元;既有37个城市的住房市值与GDP的比例小于150%,也有101个城市大于350%。从住房市值看,2020年有73个城市的住房市值小于0.2万亿元,占比22%;有104个城市的住房市值介于0.2-0.5万亿元,占比31%;有119个城市的住房市值介于0.5-2万亿元,占比35.4%;有40个城市的住房市值大于2万亿元,占比11.9%。从人均住房市值看,2020年有51个城市的人均住房市值大于30万元,占比15.2%;有90个城市的人均住房市值介于15-30万元,占比26.8%;有106个城市的人均住房市值介于10-15万元,占比31.5%;有89个城市的人均住房市值小于10万元,占比26.4%。从住房市值与GDP的比例看,2020年有37个城市小于150%,占比11%;有91个城市介于150%-250%,占比27%;有107个城市介于250%-350%,占比31.8%;有101个城市大于350%,占比30%。其中,住房市值与GDP的比例小于150%的城市多在西部地区,经济相对落后,人口总量小且长期外流。住房市值与GDP的比例大于350%的城市主要分为两类:一是北京、上海、深圳、杭州、南京、厦门等核心城市;二是三亚、丽水、大理、恩施等旅游城市。旅游城市气候宜人、景色优美,成为很多人养老休闲置业的选择,提升了当地的住房需求。可以发现,城市层面住房市值与GDP的比例高低与该城市房地产风险大小并无明显联系。住房市值与GDP的比例低并不意味着该城市地产健康发展,住房市值与GDP的比例高并不代表该城市风险较高。

3 中国住房市值在国际处于什么水平?

3.1 中国住房市值与GDP、股债房市值的比例在国际均较高,但人均住房市值低

住房市值与GDP、股债房市值的比例可以反映一定的风险,比例过高说明房价超过了经济发展水平。与国际相比,2020年中国住房市值为62.6万亿美元,明显大于美国的33.6万亿美元、日本的10.8万亿美元、英法德三国合计的31.5万亿美元。从住房市值与GDP的比例看,2020年中国为414%,高于美国、日本、德国、英国、法国的148%、233%、271%、339%、354%。纵观历史,主要国家在金融危机或者地产泡沫破灭前,住房市值与GDP的比例达到阶段性的峰值后出现下降趋势,跌到谷底后逐渐恢复到之前水平。具体来看,在2008年金融危机前后,美国住房市值与GDP比例最高为169%,日本为216%,德国为207%,英国为269%,法国为362%。在1990年代,日本房地产泡沫破灭前,住房市值与GDP比例一度高达391%。

中国住房市值与GDP比例较高源于人地错配,一二线高房价,三四线高库存,导致全国住房市值高。中国人口长期大量向一二线核心城市集聚,但是人地严重错配,一二线城市土地供给严重不足导致高房价,三四线城市土地供给较多导致高库存,进而导致全国住房市值较高。

从住房市值占股债房市值的比例看,2020年中国为66.6%,高于美国的27%、日本的37%、英国的49%、法国的56%、德国的64%。但从人均住房市值来看,2020年中国为4.48万美元,远低于美国、日本、英国、法国、德国的8.3、9.4、15.7、16.4、14.4万美元。

除住房市值高外,中国住房市值与股债房市值的比例较高还在于中国资本市场发育尚不成熟,直接融资比例较低,股票、债券市值较低。中国资本市场整体规模偏小,股票、债券融资占比较低,市场结构亟待改善。改革开放40年,中国经济取得举世瞩目的伟大成就,然而股市呈典型的牛短熊长、暴涨暴跌特征,并未成为反映中国经济发展的“晴雨表”。从上证综指来看,2000-2020年上证综合指数从2073.5点波动至3473.1点,18年来仅仅提高了1400点。而美国股市基本呈现长牛状况,比如1950-2020年道琼斯工业指数从235.4点升至30606.48,上涨约130倍。

3.2 中国居民家庭住房资产在总资产中占比为62%,高于西方发达国家

2020年中国居民家庭住房资产在家庭总资产中占比为61.8%,高于英国的46%、日本的37%、美国的24%、德国的20%。中国社会科学院国家金融实验室测算了1998-2019年中国居民总资产中的金融资产、非金融资产以及非金融资产中的住房资产,其中住房资产占比从2000年的55.6%降低至2019年的40.4%。但是国家金融实验室低估了住房市值,根源在于采用经折旧调整后的住房面积乘以相应年份的住宅销售均价测算城镇住房市值,实际上使用市价法测算的结果即为城镇住房市值,无需考虑折旧。因此我们用前文测算的住房市值数据代替其住房资产数据,并将其他类别家庭资产根据2013-2019年增长趋势推算至2020年,以计算中国居民家庭住房资产占比。结果表明,2020年中国居民住房资产在家庭总资产中占比达到61.8%,高于英国的45.9%、日本的36.7%、美国的24.3%、德国的20.2%。需要指出的是此处为粗略估算,我们所测算的住房市值并不全部归家庭所有,部分属于政府、企事业单位等机构。住房资产占比高与中国重视“家”的文化传统以及过去房价基本持续上涨等存在一定关系。在中国较高房产比例的另一面,则是较低比例的金融资产配置。2020年中国居民金融资产配置占比为43.75%,远低于美国的71.1%、日本的70.8%、英国的54.6%,略高于德国的42.7%。

4 政策建议

4.1 以人地挂钩、控制货币和房产税为核心加快构建房地产长效机制

一是以常住人口增量为核心改革“人地挂钩”,优化土地供应。未来应推行新增常住人口与土地供应挂钩、跨省耕地占补平衡与城乡用地增减挂钩,如东北和西部地区售卖用地指标,可以有效解决目前东北、西部用地指标大量浪费的问题。同时,严格执行“库存去化周期与供地挂钩”原则,优化当前土地供应模式。

二是保持货币政策和房地产金融政策长期稳定。实行长期稳定的住房信贷金融政策,稳定购房者预期,支持刚需和改善型购房需求,同时抑制投机性需求。支持房企合理融资需求,规范融资用途,防止过度融资。

三是转变住房供应结构,丰富供应主体。未来供应主体将从以开发商为主转变为政府、开发商、租赁中介公司、长租公司等多方供给;供给形式也将由以商品房为主转向商品房、租赁房、共有产权房等多品类。不过,住房供应结构的探索与政策出台须因地制宜,警惕盲目跟风。

四是稳步推动房产税试点。随着大开发时代结束,存量房时代下土地出让金减少、交易环节税收减少,推出房产税是大势所趋。从国际经验看,房产税通常被成熟市场经济体作为地方财政收入的重要和稳定来源。房产税改革的总原则是“立法先行、充分授权、分步推进”。“立法先行”是先立法再开征;“充分授权”是授权各地方因地制宜试点、不一刀切,本身房产税按照国际经验就是地方主体税;“分布推进”是积极稳妥推进,要力争方案成熟并做好社会预期引导。

4.2 振兴资本市场,促进居民家庭优化资产配置结构

一是坚定推行注册制,提高直接融资比重,支持服务科技创新企业和实体经济。资本市场注册制适合成长期科技创新型企业发展需求,提高对实体企业包容性,服务更多小微科创企业,优化金融资源配置。发挥科创板、创业板引领作用,培育高新科技龙头企业,支持硬科技。及时总结经验教训,并推广至主板。适当放开混业限制并建立与之对应的监管体系、丰富资本市场层次,提高直接融资比重。

二是提高机构投资者占比,引导价值百科投资理念。适当放宽养老金投资股票市场的净值比例限制,更多引入长期资金,加大投资者教育力度,引导价值百科投资理念,让价值百科投资者在A股博弈中占优,形成A股长牛慢牛发展格局的微观主体基础。提升资管机构专业能力,发展资管产品和证券化产品来推动短期资金向长期资金的转变,优化资本市场投资者结构。

三是落实严刑峻法、集体诉讼,维护市场公平公正。严格执行新《证券法》、《刑法》修正案,提高违法成本,严格退市,以信息披露的真实、及时、准确为核心,对财务造假、操纵市场、内幕交易等违法违规行为受到严惩。发挥中国版集体诉讼威力,督促中介机构恪守“守门人”职责,显著提升对造假者、欺诈者的惩戒力度,重塑资本市场良性生态。

牛市来了?如何快速上车,金牌投顾服务免费送>>

责任编辑:梁斌 SF055

原标题:任泽平2020年中国住房市值为62.6万亿美元半数集中在粤沪京苏浙鲁