来源:中金宏观

过去一周全球主要经济体长端利率明显下跌,全球资产呈现风险规避(risk off)的特征。过去一周,美国十年期国债利率下降6.9bp达到1.29%,德国十年期国债利率下降6.1bp至-0.36%,而中国十年期国债收益率则下降6.7bp至2.94%。在主要经济体长端利率下调的同时,美元指数升值,并且避险货币日元连续两周升值;同时,美国股市、欧洲股市以及美国高收益企业债指数均有所下跌,全球资产呈现“风险规避”的特征。

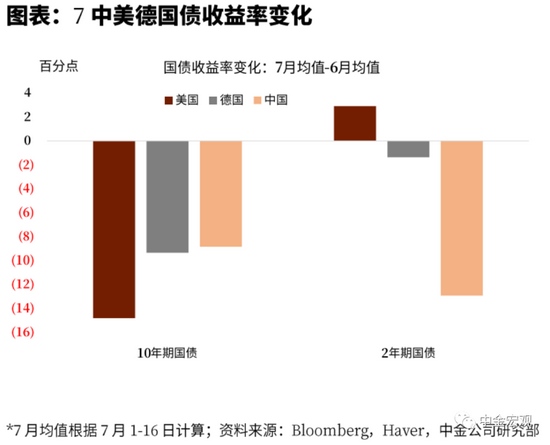

虽然长端利率普跌,但美欧短端利率一涨一跌。实际上,过去两周全球资产的特征大体相似,发达国家长端利率下降,美元日元上涨,风险资产受到一定压制。但是,美欧的短端利率变化与其长端利率并不完全一致:7月(1-16日均值,下同)美债10年期收益率均值1.37%,较6月下行15bp,但7月美债2年期收益率均值为0.23%,较6月上升3bp;与美国不同,虽然7月德国10年期国债收益率较6月下行9bp,但德国2年期国债收益率较6月下降2bp至-0.71%。也就是说,美国国债收益率曲线平坦化的幅度,要大于德国(欧元)国债。短端利率的差别也反映在汇率上,7月美元汇率(相对欧元)相比6月升值1.7%。

短端利率的背后反映美欧的货币政策差,而美欧的通胀差可能导致这种货币政策差持续存在。在短端利率走势差异的背后,实际上是美欧货币政策的分化。美联储已经在其FOMC纪要中披露Taper的相关讨论,而欧央行则尚未有任何收紧的政策信号,并通过上调通胀目标以维持更长期的低利率。虽然美联储的资产负债表的绝对规模仍在扩张,但其节奏实际上已经放缓:如果以美联储资产负债表总规模占GDP的比例来看,这一数字在过去几个季度连续上升,但从今年1季度开始似乎已经见顶;相比来看,欧央行资产负债表的绝对规模仍在不断扩张,其占GDP的比例也在继续上升。向前看,由于美欧通胀差的存在,这种货币政策差可能继续存在。6月美国CPI同比达到5.4%,而欧元区同期CPI仅为1.9%,二者相差3.5个百分点,属于历史上较为极端的情况。我们在此前的报告中曾经分析过,美联储对通胀是“暂时性”的判断存在一定的风险:由于供给冲击的影响,本轮通胀的粘性可能较高;从美联储最新的褐皮书中来看,委员们已经注意到了“供给冲击”的影响,后续美联储是否将对此作出反应、以及是否会对短期利率造成进一步的抬升效果值得关注。

与美欧不同,中国国债短端利率降幅大于长端利率。虽然美欧短端利率变化方向不同,但国债收益率曲线整体平坦化。但中国短端国债收益率的下行比长端更为明显,收益率曲线陡峭化:7月中国十年期国债收益率均值较6月下降9bp,但2年期国债收益率均值相比6月下降13bp。在此背景下,中美短端利差有所收窄。

中美货币政策差可能持续存在,人民币或将继续面临一定的调整压力,关注主动型外资的跨境流动。由于供给侧导致的经济复苏分化、以及债务压力,中国货币政策或将保持稳中偏松,而美国货币政策则可能逐渐开始收紧。目前中美短端利差仍然处于历史高位,如果美国短端利率继续抬升,人民币或将面临一定的调整压力。对于短端利率利差最为敏感的,是利率汇率的套利交易,根据EPFR的样本统计(样本包括共同基金与ETF,不含养老金与海外央行),从去年1季度以来流入中国本币利率债的主动性外资占比达到96%,共119亿美元;这些主动性外资的主要交易策略为短期利差套利、并且主动暴露汇率风险(即不进行外汇对冲、博取人民币升值收益)。在过去一年里,即使在全球资产风险规避(risk off)的阶段,以上的主动性外资仍然积极进入中国本币债市场,一方面是因为中国债券总体的信用风险相对其他新兴市场国家较低,另一方面短端利差也提供了较高的吸引力。如果中美短端利率继续收窄,将压低这部分资金的收益,进而影响短期的资本流动及汇率波动。

一、本周核心图表

二、 全球大类资产表现及联动性

三、 全球利率

四、全球汇率

五、全球股市及大宗商品

责任编辑:郭建

原标题:中金宏观中美货币政策差可能持续存在人民币或将继续面临一定的调整压力