原标题:流动性正在起变化

来源:郁言债市

摘 要

“欠配”的一个重要表现是同业存单净融资增加。截止2021年5月28日,同业存单存量规模相对去年年末增加1.3万亿元(对应净融资)。往年同期配置地方债、中票和短融的资金,今年转向配置同业存单。

2-5月市场资金循环“图谱”:第一,大行通过发存单融资。从今年2月初到5月28日,银行存单净融资1.40万亿元,国有行和股份行占到约1万亿元。第二,货基规模增长,可能融出更多7天及以上期限回购。2月、4月货基份额分别增加8159亿份、4754亿份,与之相伴4-5月质押式回购成交量中,14天期限占比15.7%,较1月高出约2-3个百分点。第三,理财和货基买入存单。今年3-5月,货币基金和理财分别在二级市场买入约2000亿元同业存单。

5月下旬流动性收敛,从三个角度观察:第一,银行系统可动用资金规模下降,5月政府债净发行7937亿元,较4月增长1倍有余,政府债缴款形成央行财政存款,消耗银行可动用资金。第二,近期市场风险偏好上升,可能对银行和非银之间的资金循环形成负面影响。5月24至28日同业存单一级市场净发行转负,理财产品在二级市场买入存单环比有所减少,部分货基规模也略有回落。第三,债市杠杆水平可能不低,4月和5月上中旬利率出现一段下行行情,基金、券商自营等机构可能处于加杠杆过程中。

6月央行增加逆回购投放量的概率在上升,资金波动可能加大。5月末银行超储率可能降至0.8%左右。预计6-9月国债和地方债净发行规模仍在6000-7000亿元甚至更高水平区间。在这种情况下,面对国债、地方债发行和缴税等因素,央行增加资金投放的可能性上升。这未必对应资金利率中枢持续上行,但大概率会带来资金面波动放大。

核心假设风险。国内政策出现超预期调整。

5月28日,交易所隔夜GC001一度升至5.51%,为今年2月初以来最高值。如何看待近期流动性边际收敛?

1

2-5月流动性宽松的背后

——从“欠配”说起

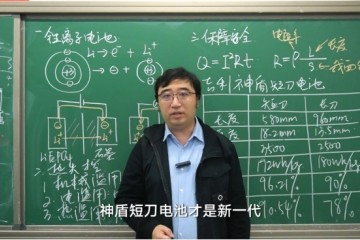

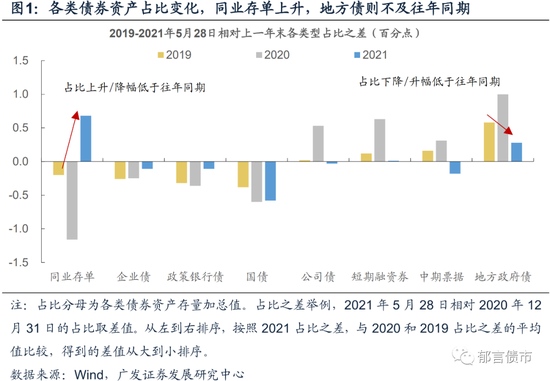

“欠配”的一个重要表现是同业存单净融资增加。今年4-5月长端利率有所下行,“欠配”逻辑是一个解释。将2021年5月28日各类债券资产占债券资产存量总值的比例,与2020年12月底相比,同业存单占比上升约0.7个百分点,而2019和2020年同期,同业存单占比分别下降0.2、1.2个百分点。与之相伴,2021年5月28日相对去年底的占比升幅,地方政府债、中期票据和短融明显低于2019和2020年同期。其中2021地方债占比升幅为0.3个百分点,2019和2020同期则分别为0.6和1.0个百分点。

从金额来看,截止2021年5月28日,同业存单存量规模相对去年末增加1.3万亿元(对应净融资);而2019同期为3336亿元。简言之,往年同期配置地方债、中票和短融的资金,今年转向同业存单。

银行负债端视角:银行通过同业存单获取增量资金,即非银金融机构在向银行提供资金,资金来源主要是非法人机构。剔除流动性较为紧张的1月中下旬,从今年2月初开始,到5月28日,银行存单净融资1.40万亿元,其中国有行、股份行、城商行和农商行分别净融资4630亿元、5439亿元、3094亿元和683亿元。可见国有行和股份行等大型银行获得的同业存单净融资量较大。从上清所托管数据来看,2-4月非法人机构的同业存单托管量合计增加11234亿元,占同业存单总托管增量的95.5%。根据上清所说明,非法人机构主要是指银行理财产品、证券投资基金、保险产品、证券公司资产管理计划等,即非银金融机构通过同业存单在为银行提供增量资金。

从同业存单发行期限来看,今年2月初到5月28日,国有行和股份行1年期存单占其存单发行总量的比例,分别达到67.3%和54.0%。而且这种以1年期存单为主的发行模式,还是建立在同业存单收益率曲线较为陡峭的基础上。诚然银行大量发行1年期存单,会导致收益率曲线趋于陡峭,但在收益率陡峭之后,大型银行仍倾向于发行1年期存单,在一定程度上说明大型银行在流动性较为宽松阶段储备“长钱”。

银行资产端角度:在资金没有如期流向地方债的前提下,资金可能再度流向非银机构,例如购买货基、委托给理财子公司等。银行发行长期限存单储备资金,可能是为承接地方债提前发行做准备。但预期中的地方债净发行高峰并未出现,银行可能将部分资金转向货币基金或委托给理财子公司。通过货基份额数据可以发现,2月和4月货基份额增长较多,分别增8159亿份、4754亿份,4月货基存量份额达到9.62万亿份。

货基份额增加,通过回购市场融出资金的规模也随之增加。我们在《税期流动性意外宽松,能否延续》曾分析,货基份额约8-25%流入同业存单,约30%流入回购市场。货基份额增长,其流入回购市场的资金也相应增加。考虑到货基融出以7天及以上期限的逆回购为主,资金供给端的变化,也反映在质押式回购成交结构上。今年4-5月质押式回购成交量中,14天期限占比为和15.7%,较1月的13.2%高出约2-3个百分点。

这种回购期限结构的变化,可能掩盖了回购成交量与债市杠杆率的对应关系。原因在于借入同样数量的资金,例如7天回购所形成的成交量仅有滚隔夜成交量的约20%(视R007加权期限而定,多在6-7天)。因而值得警惕的是,5月下旬基金等机构的债市杠杆率,可能未必明显低于1月的峰值。杠杆资金需求,可能也是5月下旬流动性收敛的原因之一。

银行利用闲置资金,买入货基或委托资金给理财子公司,这些资金也可能继续买入存单,形成资金循环。今年3-5月(截止5月28日),货币基金和理财分别在二级市场买入约2000亿元同业存单。

值得注意的是,货币基金和理财受青睐,还有一个重要前提是2-4月市场风险偏好较低,表现为股市和信用债市场情绪较弱。因而除了银行自营资金之外,居民部门的资产配置,可能也对货币基金和理财的规模形成正向拉动效应。

资金在金融机构之间循环的一个迹象,非银存款出现超季节性增长。今年1-4月,从存款类金融机构信贷收支表来看,非银金融机构存款增加18712亿元,明显高于2019和2020年同期的-8363亿元、6282亿元。

通过相对有限的数据,总结出2-5月市场资金循环“图谱”:

第一,大行通过发存单融资。从今年2月初到5月28日,银行存单净融资1.40万亿元,国有行和股份行占到约1万亿元。2-4月非法人机构增持同业存单11234亿元。

第二,货基规模增长,可能融出更多7天及以上期限回购。2月、4月货基份额分别增加8159亿份、4754亿份。货基约30%资金进入回购市场,货基融出增加反映在质押式回购成交期限结构中。今年4月和5月质押式回购成交量,7天及以上期限占比,较1月占比高出约2-3个百分点。

第三,理财和货基买入存单。今年3-5月,货币基金和理财分别在二级市场买入约2000亿元同业存单。

2

5月下旬流动性收敛:

地方债、市场情绪和杠杆

5月下旬流动性收敛,从三个角度观察:

第一,银行系统可动用资金的视角,银行可动用资金减少,可能会削减融出,或从货基和理财子公司回笼资金。

5月地方债发行较4月增长1倍有余,政府债合计净发行7937亿元;而4月政府债净发行仅3692亿元。政府债缴款形成财政存款,消耗银行可动用资金。即使假设5月财政收入和支出相抵,5月末超储率也可能降至0.8%左右,低于1月末的1.0%。

5月24至28日,恰处于税期之后、财政支出资金尚未到位的空窗期。5月21日为纳税申报截止日,按惯例21日和其后一个工作日24日,资金从金融系统流入国库,资金面受缴税影响较大。而5月末财政支出资金从国库流出,往往要等到月末最后1-2个工作日。因而缴税资金已收入国库,财政支出资金尚未释放,叠加政府债缴款2982亿元,使得24至28日资金面趋于收敛。

第二,资金循环的视角,金融机构之间的资金循环能否延续,后续风险偏好回暖的持续性也较为重要。

近期市场风险偏好上升,股市和信用债市场情绪均出现边际改善,这可能也对银行和非银之间的资金循环形成负面影响。相应地,居民配置理财和货基的意愿可能有所下降。我们观察到,5月24至28日同业存单一级市场净发行转负,理财产品在二级市场买入存单环比有所减少,部分货基规模也略有回落。

第三,债市杠杆水平可能不低。4月和5月上中旬利率出现一段下行行情,基金、券商自营等机构可能处于加杠杆过程中。杠杆资金需求不弱,而5月下旬超储率降至1月水平附近,使得交易所资金利率也出现类似1月下旬大幅上升的情景。

3

流动性展望:

如央行增加投放,波动将放大

后续观察资金循环的视角:

第一,同业存单和货币基金相关指标。例如同业存单一级市场净发行规模、理财等机构买入同业存单的规模,货币基金的规模及其在回购市场的资金融出情况。这些指标可以与股票市场和信用债市场情绪进行交叉验证。

第二,地方债和国债净发行规模。市场产生“资产荒”的感觉,也是由于地方债发行进度不及预期,形成财政存款量较少,消耗银行超额准备金和库存现金较少,银行也不缺负债。地方债发行,银行资产端持有地方债增加,但对应形成的财政存款进入国库,体现为央行而非银行负债端。直到财政支出释放资金后,财政存款转化为企业或居民存款,才实现银行资产端和负债端的匹配。因而地方债发行规模较大时,银行往往消耗超储,对应“负债荒”。预计6-9月国债和地方债净发行规模仍在6000-7000亿元甚至更高水平区间(详见《地方债,等不来的发行高峰》),这会继续消耗银行超额准备金和库存现金。

随着地方债发行逐步推进,银行从货基、理财子公司等非银机构回收资金,以承接地方债,相应资金转入国库形成财政存款冻结。而如果市场情绪也继续恢复,资金转向配置风险资产,非银机构增配银行存单的规模也可能下降。则“欠配”逻辑可能逐渐失效。

第三,央行增加逆回购投放量的概率在上升,资金波动可能加大。测算4月超储率在1.2%左右,受5月政府债净发行规模较大影响,5月末超储率可能降至0.8%左右。在这种情况下,如后续国债和地方债净发行规模仍较大,每日100亿元的逆回购投放量难以弥补资金缺口,央行增加资金投放的可能性上升。流动性重新回到依靠央行投放逆回购的轨道之上,意味着2-5月的非银资金循环接近尾声,这未必对应资金利率中枢持续上行,但大概率会带来资金面波动放大。

根据今年1月及以往央行逆回购投放情况来看,央行投放较多时,往往对应资金缺口较大(详见《隔夜利率高至6%,资金面为何紧过跨年》)。一方面,央行投放逆回购资金,以短期限逆回购补中长期资金缺口,未必能完全覆盖资金缺口;另一方面,逆回购是否续作存在较大不确定性,银行将其作为短期负债,可能会谨慎融出。

6月作为财政支出大月,其财政支出资金,可对银行超储和负债形成补充,但财政支出集中在月末时点。6月上中旬,面对政府债发行缴款,以及中旬缴税(18日为纳税申报截止日),可能需要央行投放增量资金对冲,届时流动性可能面临边际收敛、波动放大。

风险提示:

国内政策出现超预期调整。

责任编辑:赵思远

原标题:流动性正在起变化