原标题:美联储购债规模难缩 贵金属价格被看涨 来源:中国有色金属报

早在2020年8月27日,美联储便公布了其新的货币政策框架即《关于长期目标和货币政策战略的声明》。该框架是2012年推出以来的首次评估和调整,调整结果主要如下:

1.美联储将2%的通胀目标调整为通胀率在一段时间内平均达到2%。美联储对此的说明为,在通胀率持续低于2%之后,货币政策要促进一段时间内通货膨胀率略高于2%。

2. 对就业情况的评估由实际就业与最高就业的偏离度,转为就业缺口状况的评估。美联储对此的说明为,因非货币因素影响了劳动力市场的结构和动态,因此无法确定一个固定的就业目标。

3. 美联储明确在每年一月的年度组织会议上,会审查新框架原则并做出适当调整。每五年对货币政策框架、工具和沟通方式进行一次公开审查。

对上述三点,我们可以发现,自去年8月美联储货币政策的导向纲领产生了一定的偏向性。若按照传统的Taylor rule【Taylor rule,即泰勒规则,是常用的简单货币政策规则之一,由约翰.泰勒于1993年根据美国货币政策的实际经验,而确定的一种短期利率调整的规则。泰勒认为,保持实际短期利率稳定和中性政策立场,当产出缺口为正(负)和通胀缺口超过(低于)目标值时,应提高(降低)名义利率。】,美联储在制定目标利率时会根据具体需要对经济增长以及通胀水平这两个最为关键的变量做出调整。但自美联储“新”货币政策发布之后,为了应对新冠肺炎疫情对于经济的冲击,美联储将更多的关注点转向了经济增长,而对通胀则显现了更强的容忍度。

但美联储“新”货币政策框架中并未对“一段时间”做出明确定义。如将其起点定位在2020年3月,即美联储为应对新冠肺炎疫情冲击并先后两次紧急降息将联邦基金利率下调至0的水平开始算至2021年4月,平均CPI水平仅为1.42%。如将起点定位2020年8月,即提出“新”货币政策框架之时,那么截至目前平均CPI水平为1.82%。

假设以后美国CPI数据能够维持在4%的水平,那么自2020年3月起的平均CPI至少要到今年9月才可达到2%的水平。而自2020年8月起的平均CPI在今年6月则会超过2%,但由于该统计时间期限不足一年,尚不足以作为美联储就此开始缩减购债规模的直接依据。值得市场重点关注则是自2020年3月算起的平均CPI数据超过2%后,美联储届时所可能采取的缩减购债规模动作。

若按照传统的Talor rule,当下利率水平相较于基于Taylor rule测算的利率水平(Taylor implied rate)仍然偏低,但这一情况自2012年便持续存在,仅2020年一季度后,受到新冠肺炎疫情的侵扰,美国经济增速以及CPI水平均出现大幅下挫,这才使得基于Taylor rule的利率水平大幅低于联邦基金利率。随着美国经济的逐步恢复,情况在2020年9月后再度得到扭转。

若将传统Taylor rule中的通胀相关数据用平均通胀水平替代,则当前的联邦基金利率实际更接近基于Taylor rule所给出的合理水平,换言之,美联储对当前货币政策导向进行调整的迫切性也相对更低。且当前美国GDP增长较2011年金价冲顶时,同样存在一定差距。在其货币政策导向明显以促进经济增长为更重要的目标的情况下,由于个别月份CPI数据超预期而立刻采取缩减购债规模的可能性依然相对较小。

综上对美联储“新”货币政策框架以及在其次贷危机后所采取的QE政策中的一些迹象,我们可以得出如下结果:

1.假设CPI数据能够持续维持在相对苛刻的4%的水平,那么至2021年9月之后,平均通胀水平才会达到2%(自2020年3月算起)。

2.自2021年5月,美联储对于MBS的持有量增速出现了一定的放缓迹象,参考次贷危机后的美联储QE政策情况,MBS增持趋缓的时间点早于美联储缩减QE的时点约5个月左右。由此我们推断美联储可能将在2021年10月开始缩减购债规模。

上述结论推出的前提是美国乃至全球的新冠肺炎疫情得以持续有效控制,美国经济增长保持相对健康,但在目前新冠肺炎疫情似有再度反扑迹象,这样的条件能否满足还犹未可知。

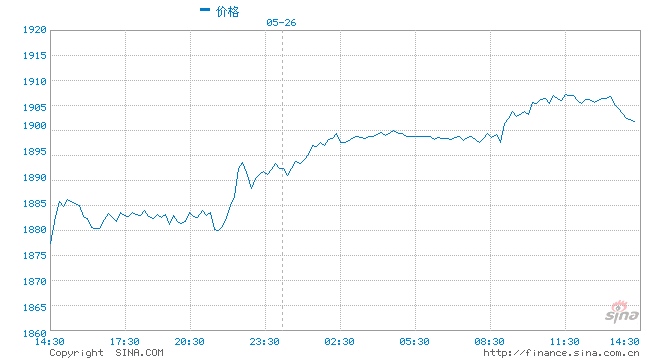

基于上述分析,如美联储在今年四季度前不会缩减其购债规模,那么对于贵金属的价格上涨,仍然十分有利。若观察反应通胀预期的breakeven inflation rate,当前水平已超2011年贵金属价格冲顶之时2.46%的水平(目前已超2.50%)。不过,此次美联储为应对新冠疫情所采取货币宽松以及QE刺激的力度较次贷危机之时不可同日而语。加之拜登政府自执政以来不断落地各类财政刺激政策,这些因素都对推高通胀预期有着十分积极的作用。

从实际通胀水平角度,4月,CPI数据走高在一定程度上验证了通胀预期的持续飙涨。另一个对通胀水平产生直接影响的原油价格分析,当前原油价格相较于2011年9月贵金属价格冲顶之际的原油价格相去甚远。若全球对新冠肺炎疫情进行了有效控制,经济状况持续改善,受需求提振原油价格同样将会较大概率走强。若美联储的购债规模在今年四季度前不发生改变。由原油价格走强而形成的通胀,也会推动贵金属上涨,不排除四季度前,黄金再度触及2000美元/盎司的可能性。若全球新冠肺炎疫情再度出现较为凶猛的反扑,缩减QE的时间点将会进一步推后。在购债规模不变,而通胀水平又稳健走高的情况下,黄金价格仍会有良好的前景。

责任编辑:唐婧

原标题:中国有色金属报美联储购债规模难缩贵金属价格被看涨