原标题:动力煤暴涨带来了多少乙二醇成本的抬升?

来源: 天风期货研究所

【20210512】专题:动力煤暴涨带来了多少乙二醇成本的抬升?

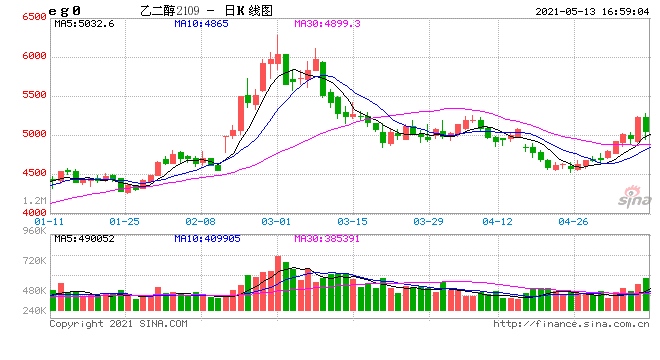

5月12日,乙二醇主力合约EG2109合约突破前高大幅上涨,截止收盘乙二醇主力合约较前日上涨246元至5225元,涨幅超5.4%,价格创近两个月以来的新高。

乙二醇基本面变动不大,煤价上涨是主要驱动

乙二醇此轮反弹从4月底开始,仅半月时间涨幅达到14%,盘面强势主要受原料煤价格大幅上涨影响。

受到中澳关系紧张及蒙古国疫情影响,国内煤炭进口量缩减,煤炭价格大幅上涨,以动力煤期货为例,五一节后至今,短短一星期时间,动力煤主力ZC109合约上涨158元至943.8,涨幅接近20%。

而煤炭是国内乙二醇生产主要原料之一,目前国内煤制乙二醇工艺约占总产能的40%左右。4月底随着乙二醇价格下跌煤制工艺乙二醇处于盈亏平衡附近,近期煤炭上涨100-200元不等,按照乙二醇所需原料煤单耗计算,成本端预计上涨300-800元。在乙二醇供需面变动不大的情况下,利润低位,价格受成本端上涨的驱动大幅攀升。

煤化工多长协采购,长协价较现货有价格优势

乙二醇跟随成本端煤炭价格上涨,一定程度上符合基本面的走势,但从工厂实际成本来看,乙二醇原料煤采购多按照长协统购,在现货价格大幅上涨时,长协价一般低于现货价,煤价的上涨对乙二醇成本端实际影响没有那么市场预期的那么大。

我们根据发改委《关于做好2021年煤炭中长期合同签订履行工作》的通知,神华集团、中煤集团等上市公司公告及网络公开资讯,确定煤企长协煤定价的公式。

为了保障煤炭安全稳定供应,发改委鼓励煤炭供需双方签订中长期合同,规模以上煤炭企业中长期合同数量应达到自有资源量的80%以上。中长期合同执行“基准价+浮动价”价格机制,基准价为供需双方协商确定,权重占50%。浮动价可结合环渤海煤炭价格指数BSPI、CCTD秦皇岛港煤炭价格指数、中国沿海电煤采购价格指数CECI综合确定,权重占50%。

根据国内主流煤炭企业公告,2021年长协煤价基准价为535元/吨为基准价,浮动价参考环渤海BSPI、秦皇岛CCTD、沿海电煤采购价格CECI三大煤炭指数(各家煤炭企业选取的参照指数略有不同)。

长协价分为年度长协价和月度长协价,具体来看:

1、 年度长协价:即在535元/吨基准价的基础上根据上个月的煤炭价格指数进行调整,具体公式为长协价=535*50%+(CECI综合+BSPI+CCTD) /3*50%。年度长协每月调整一次,于每月末发布下月价格。

2、月度长协价:直接在现货价基础上下调一定幅度,具体下调幅度随行情变化,多为10~20元/吨;在供给严重不足时,甚至与现货价相同。

神华集团年报显示,2020年集团年度长协占比42.5%,月度长协占比36.6%。外采煤炭的化工企业多以长协进行原料采购,国内优秀煤化工企业华鲁恒升煤炭原料全部以长协的方式进行采购。

从长协价定价公式来看,长协价由固定价格+浮动价格两部分组成,浮动价格由三大煤炭价格指数算数平均得到,可以理解为煤炭现货价格。其中环渤海价格指数(BSPI)的报价包含,煤炭企业、电力企业、贸易商等89家企业,报价多为长协价销售,价格波动小能反映大型煤炭企业平均售价水平,选取这个价格作为长协浮动价格的组成,可以进一步降低长协价格的波动率。

当煤炭现货价格上涨时,长协价仅浮动部分变化,长协价格上涨的部分低于现货上涨的部分。举例来说,如果本月三大煤炭价格指数算数平均上涨200元,反映在长协价格上体现为下月长协价上涨100元。长协的定价方式可以帮助煤化工工厂规避50%的现货价格波动,而且在价格反映上会有1个月的时滞,给工厂更长的转移价格风险的时间。

动力煤暴涨带来了多少乙二醇成本的抬升?

首先我们需要明确的是动力煤是以功能分类的一类煤炭,狭义上称用于火力发电的煤炭总称为动力煤,动力煤并不是乙二醇的直接生产原料。我国乙二醇的原料主要包括褐煤、烟煤和无烟煤,以上的煤种是按照煤化程度分类的,和动力煤分类方式不同,但两者没有非常明晰的界限,有部分动力煤可以作为原料煤的替代。本文的探讨是以动力煤作为原料煤的替代来分析煤价上涨对乙二醇成本的影响。

根据煤制成本定价公式,我们按照煤制乙二醇成本为3.2*褐煤+3600元,每百元煤价上涨对乙二醇成本端的影响大概320元,考虑到煤化工企业多长协采购,对其生产成本的影响比现货采购减少一半,预计煤价每上涨百元,成本端抬升160元附近(注:煤制工厂成本计算方式差异较大,本文采用内蒙古部分外采褐煤乙二醇工厂成本公式计算,有其他成本公式欢迎探讨)。乙二醇价格从4月26日行情启动至今,动力煤期货主力价格涨幅205元,乙二醇盘面价格涨幅达到700元,盘面反映的涨幅超过了煤企实际成本端的影响。

从乙二醇基本面来看,乙二醇国内供应方面,新装置卫星石化已投产,浙石化预计五月中下投产,国内新增供应预计5月中下旬开始增多。进口方面,根据船期海外到港或集中在5月中下旬,乙二醇主港有累库预期。需求方面,终端需求平淡,部分FDY、短纤、切片工厂有降幅计划,开工下调。从平衡角度乙二醇5月中下预计进入拐点,基本面偏弱,利润缺乏上涨驱动。

目前原料端煤炭仍处于偏强上涨的趋势中,成本推动下乙二醇仍然偏强。但煤炭资源作为重要的能源战略资源,短期的快速上涨不利于我国经济平稳发展,后续关注发改委是否会采取相关的政策调整,原料煤供需偏紧格局改善后,乙二醇过剩格局下仍建议偏空配置。

作者:刘思琪

从业资格编号:F3047966

投资咨询编号:Z0015522

责任编辑:李铁民

原标题:动力煤暴涨带来了多少乙二醇成本的抬升