来源:無房

“年报前瞻系列”报道中,我们预测荣盛发展现金流存在问题,当时的判断更多是基于环京楼市遇冷影响,荣盛发展作为“河北王”肯定也不例外。

但年报出来,经我们深入分析发现,荣盛发展“环京”之外的问题更加严峻。

企业数据显示,2020年荣盛发展列报的存货跌价准备4.5亿元,包括12个项目,其中环京区域只有两个,与之形成强烈对比的是,江苏省则多达9个。

按理说,2020年受环京限购政策影响,荣盛发展的存货跌价拨备中,环京区域项目数量占比不说是全部,至少也应该占到一半的比例。

但荣盛发展反而是江苏省的情况比环京更加严重,值得一提的是,这是自2018年就出现的状况。

伴随而来的是,荣盛发展近两年的经营性现金流净额呈现不断恶化的态势。2018年到2020年,荣盛发展经营性现金流净额分别为175.12亿元、21.20亿元、13.67亿元,2021年一季度已跌至-50.07亿元,较2020年底跌幅高达466%。

由此可见,荣盛发展长期存在现金流动性不足的问题,那它会步福晟、泰禾、华夏、彰泰、蓝光的后尘吗?

2017年前后,随着环京限购政策不断加码,荣盛发展同步开启全国化扩张战略,试图通过区域均衡布局实现对冲篮子过于集中的影响。

年报显示,截至2020年末,荣盛发展的房地产开发业务已延伸至辽宁、河北、河南、山东、江苏、浙江、江西及重庆等省、市。其中,江苏省的业绩贡献占比仅次于河北省,收入占到总营收的14.02%。

然而,其重点布局的江苏省,并未成为荣盛发展环京之外的有力支撑。

自2018年起,荣盛发展年报存货跌价拨备中开始频繁出现江苏的项目,主要集中在南京、常州两地。

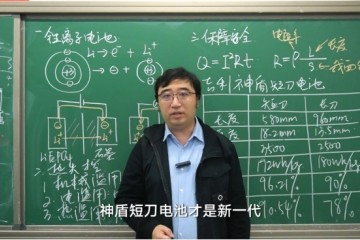

企业数据显示,2020年荣盛发展列报存货跌价准备4.5亿元,包括12个项目,其中江苏省多达8个,南京更是占据5个之多。

△图片源自企业2020年审计报告

2020年的五个南京项目中,涉及金额最大的是南京龙池御府,计提存货跌价准备1.31亿元。

当年该项目地块经过199轮竞价后,被荣盛发展以总价8.3亿元拿下,楼面价8972元/平方米,配建2.64万平方米保障房,实际楼面价12556元/平方米。

据链家网的数据显示,目前该项目在售均价为17300元/平方米,相当于每平米的盈利空间只有4744元,同时由于南京龙池御府还须现房销售,利润空间将被进一步挤压。

值得注意的是,这不是单一项目的问题。

我们不完全统计整理荣盛发展南京的在售项目,发现几乎都存在类似问题:高溢价拿地,遭遇政府限价,2016年、2017年拿下的几个地块又正好遇上南京出台现房销售政策。

△ 数据源自公开资料整理

由此来看,荣盛发展的全国化扩张之路走得并不顺畅。

2016年以来,许多全国区域型公司都开始搞全国化扩张,现在回头来看,失败的案例比比皆是,福晟、泰禾、彰泰、蓝光等无不是如此。

荣盛发展与它们有相似的共性,即用大本营的钱去投不熟悉的异地市场,不仅全国化扩张没做好,最终连大本营也失守了。

前两年地产行业整体的大环境稍好一点,这类房企存在的问题还能隐藏,但随着楼市调控趋严、金融市场管控收紧及行业自身的激烈竞争,越来越多房企开始暴雷。

其实,全国化扩张也并非没有成功案例,它们主要抓住了两点优势。一种是像龙湖,它成功的关键在于全国化先行,彼时一城一策等楼市调控尚未开始;一种是从高能级城市向低能级城市扩张,这类扩张资金风险会小一些。

而从低能级城市向高能级城市逆势扩张,房企承受的资金风险会较大。

以荣盛发展为例,本身环京区域的土地价格、房价与东部楼市的差别还是很明显,用北方区域的销售现金流,去支撑东部的土地楼面价,现金流的亏空很容易变大。

从历年年报数据来看,荣盛发展的经营性现金流净额呈现不断恶化的态势。2018年到2020年,荣盛发展经营性现金流净额分别为175.12亿元、21.20亿元、13.67亿元,2021年一季度已跌至-50.07亿元,较2020年底跌幅高达466%。

同时,从2019年、2020年两年的一季报、中报、三季报数据看,荣盛发展经营性现金流净额均为负值,经营问题可见一斑。

回头来看,暴雷房企的病因,最终都归结为一点,即扩张失速的问题。可以预见,今明两年内还会有不少房企步福晟、泰禾、彰泰、蓝光的后尘。

特别是由西向东、由北向南进行全国化扩张的部分房企,地价差与房价差,容易致使房企现金流承压大,加上大环境艰难,翻车的可能性会变得很大。反而是从高能级城市向低能级城市扩张,或者走下沉路线的房企,会更安全一些。

整体来看,荣盛发展的情况并不乐观,大本营恢复尚需时日,全国化扩张之路艰难,近两年经营性现金流状况不佳,资产周转率、存货周转率都在变慢......

如此下去,荣盛发展会成为下一个暴雷的房企吗?

责任编辑:王翔

原标题:荣盛发展困于环京之外