文 任泽平团队

来源:泽平宏观

特别鸣谢:华炎雪、李晓桐、张晋对本文的数据收集亦有贡献

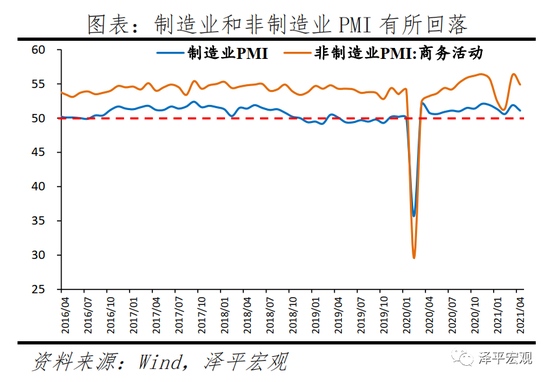

中国4月官方制造业PMI为51.1%,预期51.7%,前值51.9%;非制造业PMI为54.9%,预期56.1%,前值56.3%。

一、经济高位放缓

4月PMI多项反映经济运行的指标出现边际放缓迹象;物价指数仍高位运行;同时大中小企业差距仍大,小企业是解决就业的主力,就业不及预期,K型复苏和无就业增长的新现象值得重视。考虑到货币政策正常化、房地产金融政策收紧、财政扩张力度放缓等,经济复苏正步入顶部区间,但韧性较强。

这验证我们的中短期判断:中国经济周期正从复苏转入过热和滞胀,通胀预期抬升,我们可能正站在广义流动性的周期性拐点上。2021年一季度前后是经济顶,随后回归潜在增长率,增速前高后低。(参考:1月18日报告《我们可能正站在流动性的拐点上》,3月1日报告《滞胀来了》)

1、4月生产、新订单、新出口订单、建筑业、服务业活动等多项反映经济运行指标均出现回落;存在一定季节性影响,但也反映经济边际放缓迹象。

4月制造业PMI为51.1%,较上月下滑0.8个百分点,下滑幅度超季节性因素。从历史数据来看,2010-2019年4月PMI季节性平均下滑0.3个百分点。

供需两端均出现回落,生产指数和新订单指数分别为52.2%和52.0%,较上月回落1.7和1.6个百分点。限产、原材料短缺在一定程度上影响进度。此外,大宗商品涨价且波动较大,生产商存在观望情绪,对生产端形成压制。经济动能(新订单-产成品库存)差值较上月下滑1.7个百分点。经济出现边际放缓迹象。

2、通胀预期延续,物价指数高位运行。

4月制造业PMI主要原材料购进价格指数和出厂价格指数分别为66.9%和57.3%,仍在荣枯线上高位运行。南华工业品指数环比2.3%,南华螺纹钢环比9.1%,LME铜环比3.3%。

当前物价上涨的主要逻辑是全球经济复苏、供需缺口、全球货币超发;预计欧美在二至三季度疫情逐步缓解,叠加拜登拟推动4万亿美元基建刺激计划,经济复苏加快,全球通胀预期增强。

但中国经济复苏进入顶部区间,叠加猪周期下行,从而表现出CPI较低但PPI较高的反差,即工业品价格指数走高、消费品价格指数低位徘徊的特殊通胀现象。

3、货币政策转向“稳货币+紧信用”,流动性拐点确认。

展望2021年,货币政策大概率继续稳健中性的主基调,货币和信用组合整体呈现“稳货币+结构性紧信用”格局。2021年1季度前后,随着经济复苏的顶部区间正在到来,通胀预期抬头,货币政策回归正常化,信用政策结构性收紧,流动性拐点确认。

本轮货币政策正常化进程始于2020年5月,狭义流动性拐点开始显现。随后2020年7月、11月,M2、社融增速先后见顶,广义流动性拐点出现,流动性下行周期趋势确立。

2020年底以来,由于经济持续复苏,通胀预期抬头,局部热点城市房价上涨,地方债务风险暴露,央行和金融监管部门从房地产融资、地方债、影子银行等三大方向开始结构性收紧金融信用政策:1)加强房地产宏观审慎管理,落实三条红线、房地产贷款集中度管理制度。2)规范地方政府债务管理,防范化解地方政府融资平台隐性债务风险。3)治理金融乱象,2021年资管新规过渡期正式结束,推动影子银行健康规范发展。预计未来房地产融资、地方债融资、影子银行融资面临放缓,信用收紧带来流动性拐点的强化。

4、小型企业恢复缓慢,就业形势严峻,经济K型复苏。

4月大、中、小型企业PMI分别为51.7%、50.3%和50.8%,小企业景气度始终在临界值上下波动,恢复缓慢。

4月制造业从业人员指数49.6%,非制造业从业人员指数48.7%,仍低于荣枯线。3月全国城镇调查失业率为5.3%,尚未回到去年底5.2%的水平;其中,25-59岁人口调查失业率为4.8%,高于去年底0.1个百分点。

疫后全球经济复苏,包括中国,出现了一个新现象,即“K型复苏”。

经济总量复苏的背景下,掩盖了很多结构性事实。其中最重要的一个现象是,过去一年在全球股市大涨、房价连创新高、大宗商品价格大涨的背景下,就业形势严峻,小微企业是解决就业的主力,但经营仍然困难,居民实际收入下降,消费低迷。

这种依靠货币刺激带来的经济K型复苏,受益的是金字塔顶端的少数人,持有股票、房子资产的人。但是很大一部分人,他们的收入和就业状况是恶化的。这直接导致了“富人通胀、穷人通缩”,经济社会结构的恶化。进而导致民粹主义盛行、逆全球化、社会阶层固化、生育率下降、社会活力降低等一系列深层次问题。K型复苏和无就业增长所带来的社会深层次问题更值得重视。

这就是为什么“十四五”规划把调节收入分配和共同富裕放在重要的位置上。

5、4月30日,政治局会议传递出新的精神:

1)经济形势:要辩证看待一季度经济数据,当前经济恢复不均衡、基础不稳固。要用好稳增长压力较小的窗口期,推动经济稳中向好,凝神聚力深化供给侧结构性改革,打通国内大循环、国内国际双循环堵点,为“十四五”时期我国经济发展提供持续动力。

2)政策主基调:要精准实施宏观政策,保持宏观政策连续性、稳定性、可持续性,不急转弯,把握好时度效,固本培元,稳定预期,保持经济运行在合理区间,使经济在恢复中达到更高水平均衡。

3)积极的财政政策要落实落细,兜牢基层“三保”底线,发挥对优化经济结构的撬动作用。

4)稳健的货币政策要保持流动性合理充裕,强化对实体经济、重点领域、薄弱环节的支持。保持人民币汇率在合理均衡水平上的基本稳定。

5)要坚持房子是用来住的、不是用来炒的定位,增加保障性租赁住房和共有产权住房供给,防止以学区房等名义炒作房价。

6)要促进国内需求加快恢复,促进制造业投资和民间投资尽快恢复,做好国家重大项目用地等要素保障,制定促进共同富裕行动纲要,以城乡居民收入普遍增长支撑内需持续扩大。

7)要保障和改善民生,强化就业优先政策,做好高校毕业生等重点群体就业,巩固拓展脱贫攻坚成果,在乡村振兴中持续改善脱贫人口生活,做好重要民生商品保供稳价。

此外,会议还对改革开放、实体经济、土地、反垄断、碳达峰等问题提出具体要求。

二、制造业供需双双回落,经济复苏进入顶部区间

4月制造业PMI为51.1%,较上月下滑0.8个百分点。生产指数和新订单指数分别为52.2%和52.0%,较上月回落1.7和1.6个百分点。整体来看,供需两端扩张力度维持减弱趋势,经济复苏进入顶部区间。经济动能(新订单-产成品库存)差值较上月下滑1.7个百分点。

新出口订单指数为50.4%,低于上月0.8个百分点,但仍在荣枯线上。欧美制造业持续改善,外需稳定,4月美国Markit制造业PMI为60.6%,较上个月上升1.5个百分点;欧元区制造业PMI为63.3%,德国制造业PMI为66.4%。

从行业情况看,农副食品加工、木材加工及家具、计算机通信电子设备及仪器仪表等行业市场需求持续释放,企业生产经营活动进一步加快。生产指数和新订单指数均高于上月,且位于相对较高景气区间。

三、价格指数高位运行,通胀预期延续

4月制造业PMI主要原材料购进价格指数和出厂价格指数分别为66.9%和57.3%,较上月回落2.5个百分点,仍高位运行。从行业情况看,黑色金属冶炼及压延加工、有色金属冶炼及压延加工等原材料行业两个价格指数均高于70.0%,其中黑色金属冶炼及压延加工业出厂价格指数连续两个月高于85.0%。

大宗商品价格持续攀升,与供需缺口大、全球低利率、全球经济复苏共振有关。4月布伦特原油均价环比-1.6%,南华工业品指数环比2.3%,南华螺纹钢环比9.1%,LME铜环比3.3%。

出厂价格和原材料价格指数差值仍然较大,上游企业受益比中下游更明显,行业成本压力持续向下游传导,挤压下游企业利润。

四、小型企业是解决就业的主力,但恢复缓慢

4月大、中、小型企业PMI分别为51.7%、50.3%和50.8%,较上月变动-1.0、-1.3和0.4个百分点,均位于荣枯线上。小型企业新订单、新出口订单指数和活动预期分别为51.8%、47.0%和57.1%,较上月大幅变动0.9、-1.6和-1.3个百分点。但要警惕上游原材料涨价抬高小企业成本,对企业利润产生挤压。

小型企业是解决就业的主力,尽管景气度连续两个月回升,但始终处于临界值上下波动,恢复基础不牢固。制造业从业人员指数为49.6%,较上月下滑0.5个百分点,重回收缩区间。

五、建筑业和服务业双双回落

4月非制造业商务活动指数为54.9%,较上月下滑1.4百分点,扩张有所放缓。

建筑业商务活动指数为57.4%,低于上月4.9个百分点,再次回落。从市场需求和预期看,新订单指数和业务活动预期指数分别为52.4%和64.8%,较上月变动-6.6和-3.3个百分点。房地产金融政策收紧、财政扩张力度放缓,房地产、基建投资面临放缓压力。

服务业商务活动指数为54.4%,较上月下滑0.8个百分点。主要是保险业以及其他金融业拖累。但住宿、餐饮、生态保护及环境治理、文化体育娱乐等行业商务活动指数均至少高于上月1.8个百分点,市场活跃度上升。铁路运输、航空运输、住宿等行业高于65.0%,业务总量保持快速增长。

责任编辑:刘万里 SF014

原标题:任泽平经济高位放缓