原标题:财报前瞻:奈飞Q1付费用户料净增600万,火爆势头将有所回落

来源:美港电讯

奈飞将在周二美股盘后公布Q1财报,这次是否会给出远超指引的付费用户净增量?有可能成为该股的下一个催化剂。

2020年Q4财报回顾

奈飞2020年Q4营收同比增长21.5%至66.44亿美元。

营业利润9.54亿美元,环比下滑27.5%,同比增长107.8%。

净利润录得5.42亿美元,环比下滑31.4%,较2019年同期小幅下滑。

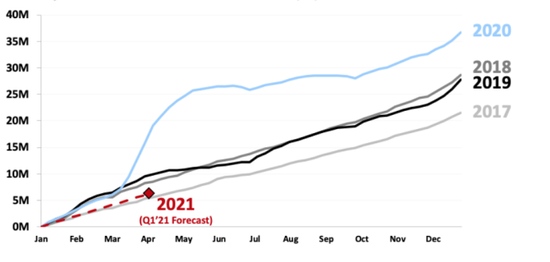

Q4全球流媒体付费用户净增851万,比指引600万高出250万。全年净增3700万,同比增长31%。

2021年Q1前瞻指引

奈飞预测2021年Q1营收将同比增长23.6%至71.29亿美元。

营业利润17.8亿美元,环比增长86.6%,同比增长85.8%。

净利润13.55亿美元,环比增长150%,同比增长91.1%。

全球付费用户总量达到2.0966亿,同比增长14.7%,其中Q1净增600万。

下图为年度全球付费用户净增量历史及预测图:(单位:百万)

展望全年,预计利润方面会持续增长。去年全年的营业利润率为18%,同比上升5个百分点,预计在2021财年,营业利润率目标为20%,同比上升两个百分点。预计在未来几年里,继续以平均每年3个百分点的速度增长。奈飞预计,2021年的自由现金流将达到盈亏平衡,并在2022年转为正值。高管们表示,在那之后的某个时间,该公司将能够进行股票回购,向投资者返还现金。

华尔街投行盈利预测

综合华尔街投行预测,奈飞2021年Q1营收为71.34亿美元,稍微高出奈飞的指引71.29亿美元;营业利润为17.8亿美元,与指引一致;净利润13.54亿美元,稍微低于指引的13.55亿美元。

奈飞应该会继续受到需求提前拉动的影响,预计奈飞仍能实现600万名付费用户的净增量,不过这环比下滑将显示出短期疫情红利提前消费的进一步影响。Sensor Tower数据的分析显示,Q1奈飞应用程序下载量首次同比下降28%,火爆势头有所回落,但市场更担心的是来自Discovery+、Paramount+和迪士尼+的更激烈竞争。考虑到2020年美国多州与欧洲多国封锁期间创纪录的用户增长,这种放缓并不令人震惊。由于季节性和竞争因素的影响,奈飞Q2的前景可能较弱。不过,从长远来看,该平台将受益于持续的订阅势头、定价权和丰富的原创内容。

虽然Q1的营业利润率预计将非常强劲,但奈飞现金流的拐点才是更有利的因素。该公司预计今年的自由现金流将实现盈亏平衡,而且无需举债来为其规划债务融资,因此其风险状况已显著改善。

当前投资评级

综合投行评级,奈飞4月份共有13个强烈建议买入评级,20个买入评级,7个持有评级,3个卖出评级,1个强烈建议卖出评级,目标价中间值为650美元,周一美股收盘价为554.44美元,上行空间为17%。目标价均值为622.74美元。

市场分析

摩根大通:第三方数据可能低估了奈飞付费用户实际净增量

摩根大通预计奈飞净利润将稍微超出公司指引,不过指出经济个季度奈飞的人气有所减弱。在新冠疫情大流行即将结束之际,市场出现了普遍的不确定性,投资者似乎对需求提前消费高担忧。摩根大通预计奈飞的付费用户净增将不会大幅超出公司指引,但突出了一个事实,即近五个季度中有四个季度,第三方数据低估了实际净增量。摩根大通预计,今年下半年订户将恢复增长,收入和利润率也将实现增长。摩根大通给予奈飞增持评级,目标价为685美元。

摩根士丹利:上半年用户增长存在风险

摩根士丹利分析师Benjamin Swinburne周三重申对奈飞的增持评级和700美元目标价,他认为奈飞的会员增长、定价能力与原创内容的垂直整合将推动收益增长。Swinburne承认,2021年上半年付费用户增长存在一定风险,但他认为下半年至2022年用户净增量将有所增长。这位分析师指出,奈飞在全球订阅视频市场的份额不到10%。尽管流媒体领域的新玩家很多,包括苹果、迪士尼、康卡斯特、VIACOMCBS、Discovery等,但这些公司加入之际,奈飞的付费用户净增已经达到了史上最强劲的水平。随着时间的推移,公司的利润会得到改善,最终达到40%的EBITDA利润率,毛利率将从2020年的40%扩大到最终的60%。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

原标题:财报前瞻奈飞Q1付费用户料净增600万火爆势头将有所回落